До 2019 года российские застройщики в основном строили жилые дома за счет средств дольщиков. Но на смену долевому строительству пришло проектное финансирование. Разбираемся, чем отличается новая модель, как получить проектное финансирование, в чем его плюсы и минусы.

Что такое проектное финансирование

Проектное финансирование — это механизм привлечения денежных средств для обособленных долгосрочных проектов. Проектное финансирование применимо к конкретным инициативам, обладающим следующими признаками:

- проект генерирует собственные денежные потоки;

- за проект отвечает отдельная команда;

- проект рассчитан на несколько лет, но срок реализации известен и ограничен.

Примеры таких проектов: строительство дорог, мостов, промышленных предприятий и, конечно, жилья.

Проектное финансирование требует планирования, анализа рисков и оценки потенциальной доходности. Как правило, оно характеризуется следующими показателями:

- возврат инвестиций происходит из прибыли от реализации проекта;

- отношение заемных средств к собственным (финансовый рычаг) превышает 70%;

- финансирование обеспечено имуществом проекта (земельными участками, залогом долей/акций компании).

Участники проектного финансирования

Приведем примеры участников:

- Инициатор —– компания или группа инвесторов, предлагающих проект.

- Кредиторы (банки, фонды) — предоставляют заемные средства под будущие доходы проекта.

- Инвесторы (акционеры, венчурные фонды) — вкладывают собственный капитал в обмен на долю прибыли.

- Государство — может выступать гарантом или софинансировать социально значимые проекты.

- Страховые компании — минимизируют риски через страхование недостроя, политических и форс-мажорных обстоятельств.

- Подрядчики и операторы — отвечают за строительство и эксплуатацию объекта.

Кому подходит проектное финансирование

Этот инструмент востребован в отраслях с высокой капиталоемкостью и четко прогнозируемыми доходами:

- Девелопмент (жилая и коммерческая недвижимость);

- Инфраструктура (дороги, мосты, аэропорты);

- Энергетика (ГЭС, ВИЭ, нефтегазовые месторождения);

- Промышленность (заводы, логистические комплексы).

Не подходит для стартапов с недоказанной бизнес-моделью, краткосрочных проектов (менее 2–3 лет), компаний без достаточного залогового обеспечения.

Виды проектного финансирования

Мировая практика выработала четыре вида проектного финансирования.

Инвестором выступает кредитное учреждение. Есть три формы банковского проектного финансирования, которые отличаются видом регресса. Регресс — это требование о возмещении уплаченной суммы. Он зависит от рентабельности и определяет, какая сторона берет на себя риски.

Полный регресс: все риски по проекту — на заемщике. Такой вид используется при инвестировании в маленькие проекты с невысокой рентабельностью.

Без регресса на заемщика: все риски принимает банк-кредитор. Свойственен прибыльным и надежным проектам, где инвестор уверен, что сможет хорошо заработать.

Ограниченный регресс на заемщика: риски распределяются между банком и заемщиком в разных или одинаковых долях. Эта форма встречается чаще остальных.

Корпоративное

Источник финансирования проекта — собственные средства без привлечения инвестиций со стороны. Это позволяет компаниям сохранить контроль над проектом и более гибко управлять финансовым потоком.

Государственное

Инвестором при реализации важных социальных объектов может выступать государство. Федеральные или муниципальные органы власти финансируют строительство дорог, объектов энергетики, медицинских учреждений, социальных и инфраструктурных объектов. Государственное участие может быть полным или частичным, когда другую часть финансирует бизнес или частные инвесторы.

Международное

Привлечение иностранных инвестиций востребовано в крупных проектах. Международное проектное финансирование дает доступ к дополнительным финансовым ресурсам, но требует учета законов зарубежных партнеров и страны, где проект реализуется. Поэтому издержки и риски многократно возрастают.

Проектное финансирование в недвижимости в России

Поэтапный переход от прямого привлечения средств граждан строительными компаниями на банковские механизмы финансирования с применением специальных счетов эскроу начался в 2018 году.

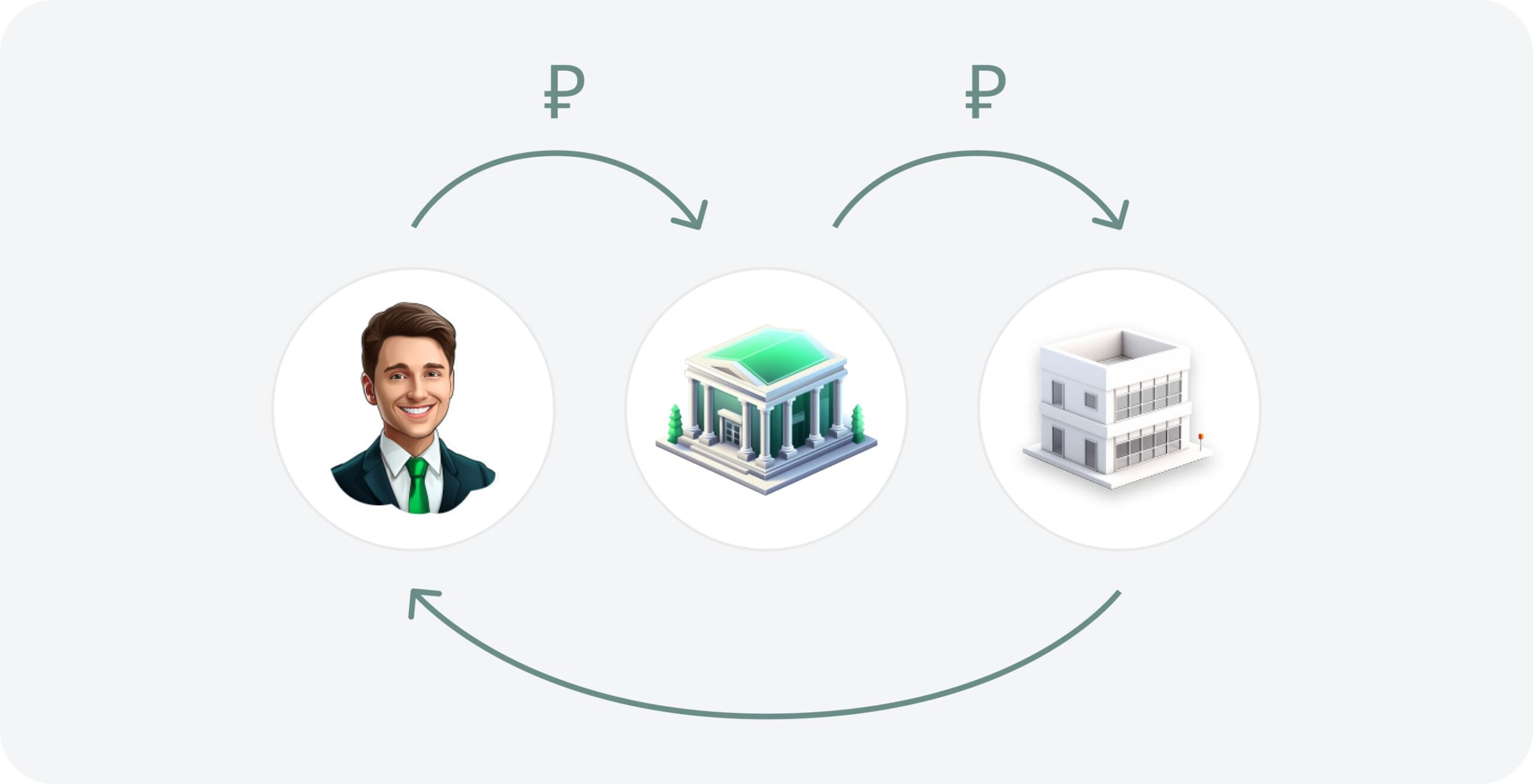

С 1 июля 2019 года покупатели жилых и нежилых помещений в строящемся доме перечисляют денежные средства за недвижимость на счета эскроу. Это счета, доступ к которым застройщик получает после завершения проекта. Банки, в которых открыты счета эскроу, становятся посредниками между покупателями и девелопером. С одной стороны, это защищает дольщиков от нецелевого использования средств. С другой — меняет модель финансирования строительства. Теперь девелопер инвестирует собственные денежные средства или средства банка в форме кредита.

Условия получения проектного финансирования в банке зависят от уровня риска проекта. Стандартный срок реализации проекта — до 5 лет или до 7 лет при комплексной застройке. Кредитная ставка рассчитывается индивидуально и зависит от объема денежных средств дольщиков, размещенных на счетах эскроу.

Девелопер может увеличить долю участия банка, обеспечив залог земельного участка, объекта незавершенного строительства, акций или долей застройщика или других активов. Без залога сумма кредита может достигать 85% от стоимости проекта.

Оптимальная схема проектного финансирования

Проектное финансирование требует тщательно выверенной структуры, которая обеспечивает баланс между интересами всех участников и минимизацией рисков. Рассмотрим ключевые элементы оптимальной схемы финансирования строительных проектов.

- Распределение капитала

Наиболее эффективной считается структура, где:

- 20-30% составляют собственные средства застройщика;

- 60-70% — банковское финансирование;

- 10-15% — альтернативные источники (облигации, краудлендинг).

- Механизмы обеспечения

Оптимальная схема включает многоуровневые гарантии:

- Залог земельного участка и строящегося объекта.

- Гарантии ключевых акционеров.

- Страхование строительных рисков.

- Эскроу-счета для аккумуляции средств дольщиков.

- Контрольные механизмы

Эффективная схема предусматривает:

- Поэтапное финансирование (транши по достижению контрольных точек).

- Независимый технический надзор.

- Регулярный аудит финансовой отчетности.

- Личный кабинет для мониторинга строительства.

- Выходные стратегии

Оптимальная схема всегда содержит несколько сценариев завершения:

- Основной — реализация объекта и погашение кредита за счет продаж.

- Альтернативный — рефинансирование через выпуск облигаций.

- Страховой — продажа актива стратегическому инвестору.

Пример успешной схемы:

Крупный девелопер реализует ЖК через:

- 25% — собственные средства;

- 65% — кредит банка под залог земли;

- 10% — выпуск проектных облигаций.

Финансирование поступает траншами после:

- подписания ДДУ с 30% дольщиков;

- завершения нулевого цикла;

- достижения 50% готовности.

Ключевое преимущество такой схемы — распределение рисков между всеми участниками при сохранении контроля застройщика над проектом. При этом банк получает достаточные гарантии возврата средств, а инвесторы — прозрачные механизмы контроля.

Этапы проектного финансирования в недвижимости

Подготовка заявки и ее анализ банком

Девелопер направляет в банк заявку на финансирование с предварительным пакетом документов. Как правило, он включает разрешения на строительство, проектную документацию, финансовую отчетность, документы, подтверждающие права застройщика на земельный участок, бизнес-план или финансовую модель.

Банк анализирует заявку и готовит индивидуальное предложение застройщику с конкретными условиями по размеру и срокам кредита, процентной ставке, требованиям к обеспечению.

Одобрение коллегиальным органом

Если девелопер принимает предложение банка, то он готовит полный пакет документов. Это информация, позволяющая банку детально оценить проект: учредительные документы застройщика, бюджет проекта, фактический объем продаж, техническая документация, договоры с подрядчиками.

Банк рассчитывает эффективность, риски, вероятность успешного завершения проекта и формирует окончательное предложение. Его должен одобрить коллегиальный орган банка.

Подписание договора и реализация проекта

После окончательного согласования банк готовит заключение кредитно-обеспечительной документации. Оно направляется на подписание застройщику. Затем наступает этап реализации: денежные средства начинают поступать на расчетный счет девелопера траншами, и заемщик приступает к строительству под контролем банка.

Стандартные условия получения проектного финансирования

Бизнес-план (финансовая модель). Кредитор при принятии решения о проектном финансировании опирается на исследование рынка и прогноз прибыльности проекта.

Ежедневно в банки поступает множество бизнес-планов, некоторые из них типовые, некоторые — не соответствуют реалиям рынка. Поэтому проработка реального бизнес-плана — это первый шаг для получения проектного финансирования.

Важно учесть в фин. модели все вероятные расходы. Но цифры должны быть подтверждены документально. Для обоснования расходов к заявке прилагают предварительные договоры и разрешительные документы.

Опыт команды в сфере. Команда должна быть полностью укомплектована профессионалами с успешным опытом реализации подобных проектов.

Обслуживание долга на инвестиционной стадии. До момента выхода проекта на операционную самоокупаемость представляют другие источники обслуживания долга. Ими могут быть собственные средства или векселя банка. Проценты по кредиту гасятся ежемесячно или раз в квартал, условие прописывается в договоре.

Наличие прототипа, то есть аналогичного проекта, который ранее подтвердил свою окупаемость.

На что еще смотрит банк при оценке проекта

При оценке проектного финансирования банк смотрит на такие стороны:

- Объем рынка и текущую долю заемщика, на какую долю рынка хочет выйти инициатор проекта.

- Наличие поручителей со стабильным доходом. Классический порядок проектного финансирования не предполагает наличия поручителей, но в российской действительности банк учитывает и этот фактор.

- Качество проработки проекта. Это подробный бизнес-план, полная документация, компетентная и опытная команда.

- Юридическая чистота компании и прав на активы.

- Наличие государственной поддержки и административного ресурса. Если проект важен для региона и государства, получил поддержку и льготное налогообложение, у него больше шансов получить одобрение банка.

Преимущества и недостатки

У проектного финансирования есть свои преимущества и недостатки. Ниже рассмотрим их с точки зрения покупателя недвижимости.

| Плюсы | Минусы |

| Покупатель избавлен от риска недостроя или долгостроя, он не пострадает от мошеннических действий недобросовестных застройщиков. | Из-за появления посредника (банка) поднялась конечная цена за квадратный метр, так как в них девелопер включает и расходы на обслуживание банковского кредита. |

| Покупатель получает готовое жилье и может сразу вступить в права собственности. | Снижена доходность инвестиций в недвижимость. Перепродать ее сложнее из-за высоких цен. |

| Рынок новостроек наполняют предложения от девелоперов, что благоприятно сказывается на выборе квартир. |

Проектное финансирование имеет свои плюсы и минусы и для девелопера. Плюсы для застройщиков:

- уверенность, что финансирование строительства будет своевременным;

- возможность использовать при строительстве больше заемных средств, чем собственных;

- высвобождение оборотных средств для развития компании;

- возможность строить несколько объектов одновременно, получая финансирование под каждый проект.

Минусы проектного финансирования для застройщиков заключаются в зависимости от кредитора, увеличении документооборота, навязывании банком дополнительных услуг по кредиту.

Риски проектного финансирования

Политические — нестабильная политическая обстановка закладывает неопределенность в экономике, что сказывается и на проектном финансировании.

Экономические — ошибочная оценка внешних факторов, влияющих на проект: инфляции, курса валют, ключевой ставки, потребительского спроса.

Операционные — нарушение регламентов, человеческий фактор, например, неопытный крановщик может перегрузить кран, что остановит стройку на время разбирательств. Даже проработанный бизнес-план и опытная команда не спасут проект, если нет четких регламентов и контроля качества.

Технологические — просчеты в техническом исполнении. Риск актуален, если оборудование или материалы для реализации проекта идут из-за границы. Важно договариваться с поставщиком о том, чтобы он полностью ввел оборудование в эксплуатацию и вывел его на проектную мощность.

Правовые — нарушение действующего законодательства. Здесь просчитывают экологический риск, риск текущей деятельности, связанный с юридической позицией. Например, если юристы неправильно составили договоры, есть риски срыва запуска проекта.

Репутационные — негативная репутация членов команды. Риск требует тщательной проверки команды. Иногда проекты с хорошей маржинальностью и идеальным планом не пропускают службы безопасности кредитора. Например, потому что у инициаторов проекта были серьезные просрочки по кредитам.

Территориальные — например, не все банки работают с Республикой Крым и другими новыми территориями.

Альтернативный вид финансирования

Краудлендинг — это предоставление процентных займов под финансирование проектов, размещенных на инвестиционной платформе. Он широко используется в качестве инструмента для дополнительного финансирования компаниями, которым необходимо быстрое и часто кратковременное пополнение оборотных средств, преимущественно субъектами МСП.

| Преимущества краундлендинга | |

| Для бизнеса | Для инвесторов |

| Доступ к денежным средствам для исполнения контрактов или пополнения оборотных средств без обеспечения | Высокая доходность, как правило, в несколько раз превышающая ставки по депозитам |

| Уменьшение документооборота и отчетности, простота подачи заявки | Активное управление портфелем |

| Можно взять в кредит небольшие суммы на короткий срок | Низкая дюрация (период времени до момента полного возврата инвестиций, мера риска процентных ставок) |

| Подходит для бизнесов, у которых еще не сформировалась кредитная история | Простой механизм инвестирования |

| Быстрый способ получения заемных денежных средств | Низкая минимальная сумма инвестиций, на некоторых площадках можно инвестировать от 1000 ₽ |

Один из примеров краудлендинговых платформ — МагнумИнвест. На ней встречаются застройщик, который хочет собрать денежные средства на развитие бизнеса, и инвестор, который хочет получить определенный доход. Заемщик сам определяет необходимый объем инвестиций, он может привлечь на платформе от 10 млн до 100-200 млн ₽ и более. Если инвестиционное предложение привлекательное, то собрать весь объем инвестиций получится быстро.

Требования к инвестиционному проекту: должен быть заемщик-застройщик и проект, который строится по эскроу. Это базовые условия, по которым платформа проводит первичный отсев.

Главное о проектном финансировании

- Проектное финансирование — это способ привлечь денежные средства для реализации конкретной инициативы. Заемщик платит проценты, а после окончания проекта возвращает средства кредитору.

- В России в сфере недвижимости проектное финансирование стало востребованным с 2019 года, после запрета на строительство многоквартирных домов на денежные средства дольщиков.

- Для получения денежных средств бизнесу или девелоперу необходимо составить бизнес-план, собрать команду профессионалов, обеспечить залог и платежи по кредиту до момента выхода на инвестиционную окупаемость.

- При составлении бизнес-плана необходимо учитывать экономические, операционные, технологические, правовые, репутационные и территориальные риски.

- Краудлендинг — альтернатива проектному финансированию, которая позволяет привлечь инвестиции физических и юридических лиц без участия банка.

Материал носит информационный характер и не является индивидуальной инвестиционной рекомендацией.

Инвестиционная платформа МагнумИнвест по адресу: https://magnuminvest.ru/

ООО «МагнумИнвест» ИНН 1841096768, ОГРН 1201800024480. Заключение с использованием инвестиционной платформы договоров, по которым привлекаются инвестиции, является высокорискованным и может привести к потере инвестиций в полном объеме.