Что такое IRR

Внутренняя норма доходности (Internal Rate of Return, IRR) — это показатель прибыльности инвестиционного проекта. Как и коэффициенты рентабельности, IRR выражается в процентах. Внутренняя норма доходности — это процентная ставка, при которой чистая прибыль от инвестиций с учетом инфляции равна нулю. Инвестиции будут выгодными, если ставка дисконтирования будет меньше внутренней нормы рентабельности.

«Показатель IRR определяет предел окупаемости инвестиций. В этом он похож на точку безубыточности предприятия. После расчета внутренней нормы доходности финансовая компания или частный инвестор могут инвестировать средства в проект так, чтобы они гарантированно не оказались в убытке.»

Отличия от других показателей

Внутренняя норма доходности — не единственный показатель, который используется для оценки эффективности инвестиционных проектов. Он имеет ряд особенностей, которые отличают его от других.

Точка безубыточности, как и IRR, представляет собой пороговое значение. Это объем продаж, который обеспечивает нулевую прибыль. Но точка безубыточности имеет натуральное или денежное выражение, а IRR — процентный показатель.

Коэффициент рентабельности инвестиций (Return on Investment, ROI), как и IRR, — относительный показатель прибыльности инвестиций. Он рассчитывается как отношение суммы прибыли к объему инвестиций и тоже может быть использован для сравнения двух разных проектов. Чтобы рассчитать внутреннюю норму доходности IRR, в отличие от ROI, прибыль и инвестиции за каждый год корректируются на ставку дисконта.

Чистая приведенная стоимость (Net Present Value, NPV) тоже используется для оценки эффективности инвестиций. Но NPV — стоимостной показатель, который имеет денежное выражение. Показатели NPV и IRR связаны формулой расчета и используются совместно.

При оценке проектов внутреннюю норму доходности можно использовать совместно с этими показателями.

Как рассчитать внутреннюю норму доходности

В основе расчета внутренней нормы доходности лежит показатель чистой приведенной стоимости (NPV). Он рассчитывается по формуле:

, где

, где

CFn— денежный поток (Cash Flow), то есть разница между положительными и отрицательными денежными потоками за период n. Положительный денежный поток формируется за счет поступлений от продаж, а в отрицательный входят затраты на реализацию проекта: покупку оборудования, аренду помещений, заработную плату, сырье и материалы, уплату процентов по кредитам.

n — порядковый номер года, за который осуществляется расчет;

N — количество предполагаемых лет осуществления проекта;

R — ставка дисконтирования, то есть процент, на который корректируют будущие денежные потоки, чтобы понять, сколько бы они стоили на текущий момент времени. Ставка дисконтирования может быть рассчитана разными способами. Как правило, она зависит от темпа инфляции, степени риска, индивидуальных оценок экспертов.

IC — сумма инвестиций в проект до того, как он начинает генерировать положительный денежный поток.

Формула IRR и способы расчета

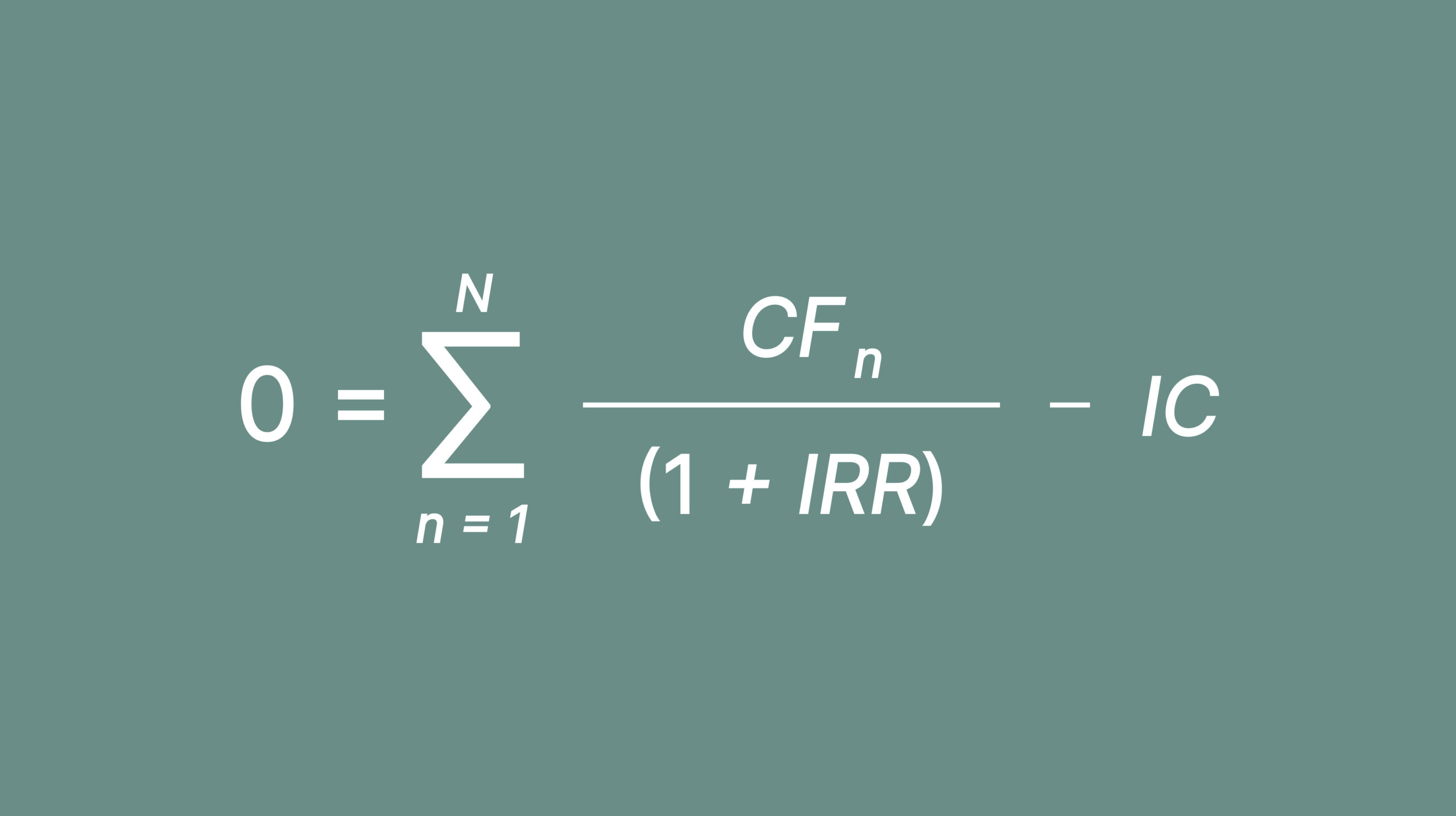

Чтобы получить формулу внутренней нормы доходности, формулу чистой приведенной стоимости приравнивают к нулю:

А внутренняя норма доходности IRR — это неизвестная ставка дисконтирования. Уравнение можно решить вручную, если период инвестирования один — например, год или месяц. При более долгосрочных планах лучше воспользоваться функцией ВСД в Excel или IRR в Google Таблицах. Кроме того, значение IRR можно найти перебором или графически. Понимание ВНД формулы критически важно для точного расчета.

Примеры расчета

Предположим, что реализация проекта занимает пять лет. Первоначальные инвестиции (IC) в проект составят 10 миллионов рублей, затем 5 миллионов рублей в первый год и 2,5 миллиона в последующие годы. Положительный денежный поток будет получен в первый год и со временем будет расти.

| Период | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| Инвестиции, тыс. руб. | -10 000 | -5 000 | -2 500 | -2 500 | -2 500 | -2 500 |

| Поступления от покупателей, тыс. руб. | 0 | 2 500 | 5 000 | 7 500 | 10 000 | 10 000 |

| Денежный поток CFn, тыс. руб. | -10 000 | -2 500 | 2 500 | 5 000 | 7 500 | 7 500 |

Если подставить исходные данные в формулу IRR, получим:

Проще всего найти IRR с помощью функции ВСД. Аргументами в ней будут значения денежных потоков за весь период реализации проекта:

Внутренняя норма доходности проекта составит 17,63%.

Если электронные таблицы по каким-то причинам недоступны, IRR можно найти другим способом. Рассчитаем NPV, подставив в формулу несколько вариантов процентной ставки:

| IRR, % | 5% | 10% | 15% | 20% |

| NPV, тыс. руб. | 6 253 | 3 329 | 1 021 | -823 |

В нашем случае при = 5% чистая приведенная стоимость составит 6 253 рубля, при = 15% 1 021 рубль, а при = 20% –823 тысячи рублей. Значит, внутренняя норма доходности должна быть больше 15%, но меньше 20%. Теперь рассчитаем NPV при ставках от 15% до 20%:

| IRR, % | 15% | 16% | 17% | 18% | 19% | 20% |

| NPV, тыс. руб. | 1 021 | 619 | 235 | -133 | -485 | -823 |

Диапазон возможных значений IRR сузился: оно составляет от 17% до 18%. Повторим расчет NPV:

| IRR, % | 17,0% | 17,1% | 17,2% | 17,3% | 17,4% | 17,5% | 17,6% | 17,7% | 17,8% | 17,9% |

| NPV, тыс. руб. | 235 | 197 | 160 | 123 | 85 | 49 | 12 | -25 | -61 | -97 |

Повторив расчет для значений от 17,6% до 17,7%, получим, что внутренняя норма доходности проекта находится на уровне 17,63%.

Онлайн-калькулятор

Для упрощения вычислений IRR, особенно при сложных или долгосрочных денежных потоках, можно воспользоваться специализированными онлайн-калькуляторами. Они избавляют от необходимости ручного перебора ставок или построения графиков. Пример: Calculator.net IRR Calculator. Есть варианты расчетов: на основе фиксированного или нерегулярного денежного потока.

Результаты разных калькуляторов могут незначительно отличаться из-за используемых алгоритмов численных методов. Всегда проверяйте расчет на одном-двух ресурсах, особенно для критически важных решений. Калькуляторы незаменимы для быстрой оценки, но для сложных проектов с нестандартными потоками или глубокого анализа рекомендуется также использовать финансовые функции в Excel или профессиональное ПО.

Где и зачем используется

Внутренняя норма доходности — это важный параметр при работе с инвестиционными проектами, говорит Ксения Майорова. Результат расчета IRR можно использовать в разных целях:

Оценить обоснованность инвестиций. Инвестор может заранее задать минимально допустимую для себя ставку доходности. В качестве порогового значения может выступать минимальный ожидаемый показатель прибыльности компании (MIRR) или средневзвешенная стоимость капитала компании (WACC).

Сравнить несколько проектов, чтобы выбрать самый перспективный. Из нескольких инвестиционных проектов выгоднее выбирать тот, чей показатель IRR выше. Но в анализе стоит учитывать и другие показатели, например, чистую приведенную стоимость (NPV) и срок окупаемости инвестиций.

Определить максимальную годовую процентную ставку. Если банковская ставка выше прибыльности проекта, то инвестиции не принесут прибыли.

Ограничения использования

Хотя IRR — мощный инструмент, его применение имеет ряд важных ограничений, которые необходимо учитывать для избежания ошибочных выводов:

Проблема множественности IRR. Если денежный поток проекта меняет знак (с минуса на плюс и обратно на минус, или наоборот) более одного раза за его жизненный цикл, уравнение для расчета IRR может иметь несколько решений (несколько значений IRR). В такой ситуации невозможно однозначно определить, какое из значений использовать для принятия решения. Проект с денежным потоком -+, +-, -+ будет иметь несколько IRR, делая показатель ненадежным.

Несопоставимость проектов разной длительности. IRR не учитывает продолжительность проекта. Проект А с IRR 20% за 2 года и проект Б с IRR 15% за 10 лет — не сопоставимы напрямую только по IRR.

Проект А может быть выгоднее для реинвестирования высвободившихся средств, а проект Б — генерировать доход дольше. Для сравнения таких проектов лучше использовать модифицированную внутреннюю норму доходности (MIRR) или NPV.

Нереалистичное предположение о реинвестировании. Стандартная формула IRR неявно предполагает, что все промежуточные положительные денежные потоки (доходы) реинвестируются по той же ставке, равной рассчитанному IRR. В реальности реинвестировать средства по ставке, равной высокой IRR проекта, часто невозможно или крайне маловероятно, особенно для проектов с очень высокой доходностью. Это завышает ожидаемую доходность.

Преимущества и ограничения показателя IRR

Широкое использование показателя внутренней нормы доходности обусловлено, в первую очередь, сравнительной простотой расчета. IRR позволяет определить, окупятся ли инвестиции, быстро и легко. А то, что внутренняя норма доходности — относительный показатель, позволяет объективно сравнивать несколько инвестиционных проектов, в том числе те, которые осуществляются в разные периоды времени.

Показатель внутренней нормы доходности полезен, когда реализации проекта предшествуют значительные инвестиции, а затем он начинает приносить доход, растущий по мере времени. В этом случае чистый денежный поток остается отрицательным в течение нескольких первых периодов. Затем поступления начинают перекрывать сумму первоначальных инвестиций, и денежный поток становится положительным. Например, IRR легко рассчитать для инвестиций в облигации. Но если впоследствии денежный поток снова уходит в минус, формуле нахождения IRR будут соответствовать два значения. Такие внутренние нормы доходности сложнее интерпретировать и сравнивать с IRR других проектов.

| Период | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| Инвестиции, тыс. руб. | -10 000 | -2 500 | -1 000 | -2 500 | -10 000 | -2 500 |

| Поступления от покупателей, тыс. руб. | 0 | 5 000 | 5 000 | 7 500 | 7 500 | 10 000 |

| Денежный поток, тыс. руб. | -10 000 | 2 500 | 4 000 | 5 000 | -2 500 | 7 500 |

В таком случае у проекта два значения IRR, и сделать вывод о целесообразности инвестиций сложнее.

А если необходимость в дополнительных инвестициях возникает в ходе реализации проекта, показатель необходимо пересчитать, так как изменение суммы текущих инвестиций приведет к изменению величины денежных потоков, а затем и дисконтированных денежных потоков. Еще одно ограничение показателя — невозможность учесть рефинансирование, то есть привлечение заемного капитала с целью погашения предыдущих обязательств.

| Преимущества IRR | Недостатки IRR |

| + возможность сравнить несколько инвестиционных проектов

+ простота расчета и интерпретации |

— необходимость пересчета при привлечении дополнительных инвестиций

— невозможность учета рефинансирования |

Инвесторы, которые ищут долгосрочные проекты с высокой потенциальной доходностью, могут обратить внимание на инвестиции в сферу недвижимости. Предоставить заём строительным компаниям можно с помощью платформы МагнумИнвест. Потенциальная доходность инвестиций на платформе составляет до 30% годовых.

Интерпретация результатов

Чтобы принимать взвешенные инвестиционные решения, важно не только знать, что такое IRR и как он рассчитывается, но и уметь анализировать полученную информацию, говорит Ксения Майорова. Рассмотрим, о чем говорят разные значения внутренней нормы доходности:

- IRR < 0 указывает на убыточность инвестиций;

- 0 ≤ IRR < 100% показывает, насколько прибыльными будут инвестиции. Значение IRR = 15% говорит о том, что инвестиции будут выгодны, если ставка дисконтирования не будет превышать 15%. Чем выше IRR, тем меньше срок окупаемости, а сам проект устойчивее к рискам.

- IRR ≥ 100% — добиться такого результата на практике очень сложно.

Итак, инвестору стоит обращать внимание на проекты, чей IRR не отрицательный. Это минимальный критерий, обеспечивающий прибыльность инвестиций.

Что такое хороший IRR

IRR должен быть не меньше нуля, но это довольно широкий диапазон. Какую же внутреннюю норму доходности считать нормальной?

- Выше ставки дисконтирования. Если внутренняя норма доходности меньше ставки дисконтирования, проект будет убыточным. Если IRR равна ставке дисконтирования, это означает, что инвестиции инвестора окупятся, но не принесут дохода.

- Выше WACC — взвешенной средней стоимости капитала предприятия. WACC — средневзвешенная стоимость капитала компании. IRR выше WACC означает, что доходность проекта выше, чем ставка, по которой компания привлекает средства для его реализации.

3. Выше IRR других проектов. Если цель анализа — выбрать один объект инвестиций из нескольких, лучше выбирать тот, чья внутренняя норма доходности оказалась выше.

Коротко о главном

- IRR, или внутренняя норма доходности, — показатель прибыльности инвестиций. Это процентная ставка, при которой чистая приведенная стоимость проекта равна нулю. Это максимально возможная стоимость капитала, при которой инвестор получит прибыль.

- IRR применяют для расчета эффективности проектов, чей чистый денежный поток проекта со временем растет.

- Чтобы инвестиции приносили прибыль, IRR должна быть положительной и превышать ставку дисконтирования и средневзвешенную стоимость капитала компании (WACC). Из двух проектов инвестору стоит выбрать тот, чей IRR выше.

Материал носит информационный характер и не является индивидуальной инвестиционной рекомендацией.

Инвестиционная платформа МагнумИнвест по адресу: https://magnuminvest.ru/

ООО «МагнумИнвест» ИНН 1841096768, ОГРН 1201800024480. Заключение с использованием инвестиционной платформы договоров, по которым привлекаются инвестиции, является высокорискованным и может привести к потере инвестиций в полном объеме.